老後の暮らしに不安を感じて個人年金を検討する方も多いですが、入るタイミングはいつにしたら良いものか判断が難しいものですよね。

老後資金として考えたとき、

『個人年金保険へ入るべきタイミングはいつなのか?』

『入りたいけどすぐにでも入るべき?』

こんな疑問が湧いてきます。

この記事ではまず、個人年金保険に入りやすいタイミング やみんなはどうしているのか?を以下の項目でまとめて紹介しています。

- 個人年金に入るタイミングはいつが良い?

- 個人年金に入ったのはいつ?他の人を参考にしてみましょう

- 個人年金保険の種類や仕組みとは

- 個人年金保険をおすすめしたい人チェックポイント

- 老後の備えで損をする?個人年金のデメリットとは

『年金だけで生活できるのか?』

メディアでもさまざまな懸念が報じられている公的年金。

将来、お金の心配をせずに暮らせるようにするためには、自分で老後の備えを考えておく必要がありそうです。

個人年金保険は、ある年齢に達したら年金を受け取れるようにする保険で、老後の備え=老後資金になります。

個人年金保険に入る際に知っておきたい注意点と合わせて、保険初心者にわかりやすくをモットーにお伝えいたします。

自分に合ったタイミングで自分にぴったりの個人年金保険を選ぶお手伝いになると思いますので、是非最後までお読みくださいね。

個人年金保険に入るべき4つのタイミング

タイミングがつかめなくて、なんとなく後回しになってしまうことの多いのが老後の備えです。

生活状況が変わるライフイベントが、個人年金保険に入るのに良いタイミングなんですよ。

1.結婚したとき

夫婦になると、お金が2人のものになります。

共働きなら、お金には多少の余裕があるというもの。

早くから老後の蓄えを始めることで、月々の負担が少なく済むというメリットがあります。

ただし、せっかく加入したのに途中で解約することのないように、養育費などの貯蓄と老後資金は分けて、計画的に貯蓄をしましょう。

2.子供が独立したとき

養育費が不要になります。

そのため、保険料に充てられる予算が立てやすいというメリットがあります。

ただし、この時期になると、家の修繕や親の介護など、予定外の出費が必要になることもあります。

先を見据えて余裕のあるプランを考えることも大切です。

3.老後に不安を感じたとき

『公的年金のみでは不十分なのでは?』

『年金受給までのつなぎが必要なのでは?』

などなど、退職後の生活が現実味を帯びてくる50代は、実は個人年金保険の加入率が1番高いのです。

生活費に余裕があり安定した収入もまだある、ということで、資産形成を考えた保険加入にまで選択肢が広げられるというメリットがあります。

ただし、定年までの限りある年数で、老後の生活にあといくら必要なのかを考えて保険を選ぶことが必要になります。

4.毎月の保険料負担が重くなる前

生活状況が変わるライフイベントは、家計費にも大きな変化があるものです。

- 子供が私立学校に入学する

- マイホームの購入

- 転職による収入の減少

このような変化に際して、たとえ少しずつでも個人年金保険を始めることで、安心感が得られるのではないでしょうか?

目の前にあるとつい、知らないうちにそれほど必要ではないものに使ってしまうのがお金ですから…。

この場合は、特に無理のない範囲で考えることが大切です。

個人年金に入るべきタイミングを紹介しましたが、既に個人年金に加入している人はいつ入ったのか気になりますよね。

他の人の意見も参考にしながら、個人年金に入るタイミングを見極めてみましょう!

個人年金保険に入ったのはいつ?みんなの意見を調べてみると…

いざ個人年金を選ぼうと思っても、そんなに詳しくないし家計に余裕があるわけでもない、どうしたらよいのかわからない、そんな人も多いと思います。

みんなはどうしているのか?それを知ることで、自分はどうするべきかの参考にできるかもしれません。

そこで

- 個人年金に加入したタイミング

- 個人年金保険の人気のタイプ

この2点について調べてみました。

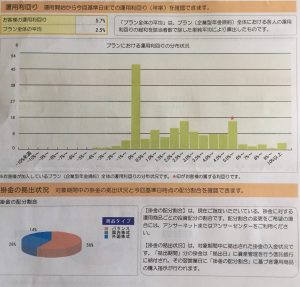

個人年金保険の年代別加入率

「平成27年社会保障における公的・私的サービスに関する意識調査報告書(厚生労働省政策統括官付制作評価官室)」のデータによると、

個人年金へ加入していない人が調査した人の約7割を占めていたそうです。

加入している人の年齢層を確認してみると、40代や50代の加入率が高くなっていました。

養育費の見通しがつき老後の備えを始めたい、というところでしょうか。

次に、興味深いランキングがありますのでご紹介します。

個人年金は、新しい商品が次々と出てくるため、人気がある保険が必ずしも優れているということではありません。

しかしながら選ばれている保険の傾向がわかりました。

個人年金保険人気ランキング

1位

明治安田生命 “年金かけはし”

2位

住友生命 “たのしみ未来”

3位

マニュライフ生命 “こだわり個人年金(外貨建て)

(5/1〜5/31 に保険市場で資料請求された上位商品)

このようになっており、1位の“年金かけはし”、2位の“たのしみ未来” どちらも定額保険です。

受け取りは、共に確定タイプです。

3位に投資系である“こだわり個人年金(外貨建て)”が入っており、こちらは変額保険で、受け取りは確定または終身が選べます。

参考 : 筆者の加入している個人年金保険

明治安田生命の個人年金保険

掛金は、年額で20万円ほどです。

結婚した時(22歳)に加入しました。

60歳から20年確定で、月額12万円ほどもらえます。

60歳定年時に受け取り方法(確定、終身、夫婦連生終身)を選択することができるのも魅力でした。

※旧明治生命の個人年金保険で、安田生命と合併前の商品です。

公的年金にゆとりを加えたくて加入したものです。

第一生命の個人年金保険

掛金は、年額で16万円ほどです。

子供が大学卒業した時に加入しました。

60歳〜65歳の5年間確定で、月額5万円ほどもらえます。

この期間は退職しており、公的年金の受け取りが65歳だとすると、収入が個人年金保険だけになってしまうため、公的年金までのつなぎとして加入しました。

個人年金へ加入するタイミングがなんとなく掴めてきたでしょうか?

具体的に加入するイメージを掴めるように、年金保険の種類、受け取りのタイプなどについて、次の項で分かりやすくお伝えしています。

そもそも個人年金保険ってどんなもの?タイプ・仕組み・種類から徹底解剖

個人年金保険へ加入する場合にはどんな種類に加入するべきなのかをよく考える必要があります。

個人年金保険の種類や仕組みをしっかり確認しておきましょう!

個人年金保険の3つのタイプ

個人年金保険は様々なものがありますが、受け取り方法には3つのタイプがあります。

終身年金

死ぬまで年金を受け取れる

有期年金

一定の期間年金を受け取ることができる。ただしその期間に死亡すると受け取れない

確定年金

一定の期間年金を受け取ることができる。もしもその期間に死亡しても遺族が受け取れる

※受け取り方法は、年金を受け取る段階で選択できる個人年金保険もあります。

個人年金保険を運用する仕組み

個人年金保険の保険料をどのように運用するのか、その仕組みから分けることができます。

円建て

円を積み立てる個人年金保険で、いわば積み立て型。

為替の変動による影響がなく、利率は低めだが手堅い。

外貨建て

資産形成が目的の金融商品で、いわば運用型。

円より高い金利の通貨を運用して効率的に資産形成を目指すため、保険料が安くなりやすいが、為替の変動によるリスクがある。

個人年金保険の種類

定額

保険会社の運用実績に関わらず、受け取れる額が保証されています。

ハイリターンは望めませんが、リスクがなく安定した人気があります。

保険料は、契約時の予定利率(※)によって決まるので、予定利率の高い時期に加入するとお得。

予定利率の高かったバブル期に加入した人は、ハイリターンだと言えます。

多くの定額年金保険商品は、運用で得た利益の一部を配当金という形で上乗せします。

運用実績がでなければ配当金はありません。

予定利率とは

契約する保険商品に設定されている利率です。

変額

保険会社の運用実績により受け取れる額が変わってきます。

いわば、投資型。運用実績により、元本割れ(※)することもあります。

ハイリスク・ハイリターンの為、加入者自身に金融商品についての知識が求められます。

経済が低迷している時期に、上向きになることを見越して加入する人が増えた経緯があります。

元本割れとは?

保険料の支払い総額(払った額)よりも受け取り総額(もらえる額)が少ないこと。損をしてしまうことです。

年金保険に“貯蓄性”を重視する人は多いと思います。

基本的なことではありますが、年金保険料の支払い総額を計算して、受け取れる金額を確認することが大切です。

確定拠出年金

確定拠出年金という言葉をよく耳にするようになりました。

確定拠出年金は、

自分で運用方法を管理して資産形成を目指そう

というもので、いわば、自己責任型の変額保険ですね。

運用方法の比率などを組み合わせて、その運用実績によって運用方法を見直しつつ資産形成を目指します。

2001年に導入された時は企業型のみでしたが、2017年には、iDeCoと呼ばれる個人型が導入されています。

参考:つみたてNISAと個人年金保険の違いとは

2018年から誕生した「つみたてNISA(少額投資非課税制度)」を老後の備えとして検討する方も多いでしょう。

個人年金保険は利回りがイマイチで中途解約すると元本割れするリスクがあるのに対し、つみたてNISAは低いコストで長期間に渡って非課税で元本40万円まで投信を購入できるというメリットがあります。

つみたてNISAをおすすめしたいのは20~30代の投資回せるお金にあまり余裕がないと考えられる子育て世代です。

少しずつコツコツと老後の備えを始めておきたいと考える方にとって、選択肢の一つに加えてみるのも良いでしょう。

個人年金保険の特徴を解説しましたが、老後の備えとして個人年金保険をおすすめしたい人の特徴を紹介します!

あなたは当てはまってる?個人年金保険にぴったりなのはこんなひと!

個人年金保険による貯蓄が向いているとされている人は以下のような条件に合う人です。

お金を半強制的に貯めたい人

お金があるとある分だけ使ってしまい貯蓄が出来ないため、積み立てるタイプの個人年金保険によってコツコツとお金を貯める方法がよいと考えている。

リスク資産を避けて、老後のために貯蓄したい人

家族構成や独身などの理由から、老後資金はしっかり準備したいと思っている。

収入が不安定で将来の保証がない。

安定収入があり金銭的に余裕のある人

預貯金などの資産が多く、ゆとりある生活を送れている。

投資系の個人年金保険を含めた広い選択肢から老後資金を考えることができる。

大きなインフレは起きないと予想する人

「年金を受け取る頃に、それほどの物価の上昇はないだろう」または、「年金を受け取る頃には、現在より物価が上がっている可能性もあるが、それを考慮しても老後の備えをすることが必要だ」という考えを持っている。

これらの項目に当てはまった方は、個人年金保険への加入を本格的に検討してみてはいかがでしょうか?

でもその前に、個人年金保険に加入するとこんなデメリットが考えられることも忘れてはいけません!

老後の備えでソンをすることも!?知っておきたいデメリット

まず、知っておきたいことは、加入している個人年金保険の会社が破綻する可能性も全くのゼロではないということです。

ないとは思いますが…こればかりはわかりません。

受け取り年金額が減らされる可能性はゼロではない

これを頭の片隅に置いておく必要があります。

生命保険、個人年金保険、医療保険など、目的別に保険会社を分散させて加入することで、リスクを最小限にしている人もいるようです。

さらに個人年金は、そのタイプや仕組みによって、知っておくべきデメリットがあります。

個人年金の仕組みによるデメリット

投資系の個人年金

- 長い年月運用するだけの知識が必要となってくる

- 元本割れすることがある

積み立て型の個人年金

- 途中で解約すると損をすることがある

- 予定利率が低めなことが多く、ハイリターンは望みにくい

- インフレになると実質的に目減りしてしまう

年金の受け取り方のタイプによるデメリット

終身年金

- 生きている間は、死ぬまで年金を受け取ることができるかわりに、保険料は高め

- 長生きしないと元本割れしてしまう

有期年金

- 受け取り期間を残して死亡した場合には、元本割れの恐れがある

その他の注意点

個人年金保険は、所得・住民税の控除(※)が受けられるというメリットがある反面、受け取る時には税金がかかります。

個人年金保険の契約者と受け取り人は同一にしておくと節税になります。

※所得税、住民税の控除について

事業所得者は確定申告で、給与所得者は勤務先の年末調整に含めて手続きできます。

これらのデメリットを考慮したうえで、個人年金保険が自分にとって最適な老後の備えなのかをよく考え、他の選択肢も加えながらじっくり検討しましょう!

まとめ

個人年金に加入するタイミングなどを解説した本記事のまとめです。

- 個人年金へ入るべきタイミングはライフイベントが転機になる

- 個人年金に入る人は40~50代が多い

- 個人年金で人気が高いのは定額保険で確定タイプ

- 個人年金保険の種類を見極めて自分に合っているか検討することが大事

- 個人年金にもデメリットがある

- 個人年金以外の老後の備えを選択肢に加えて検討するべき

生活状況が変わるタイミングが老後の備えを始めるチャンスです。

まず自分の老後のためにはいくら年金が必要なのかを考えてみることから始めてみてください。

老後資金が潤沢に越したことはありませんがそれよりも重要なのは

ライフスタイルに合わせたタイミングで、自分に必要な個人年金保険を選ぶことではないでしょうか?

この記事が少しでもお役に立てれば幸いです。

最後までお読みいただきましてありがとうございました。